眼科医疗设备需求持续释放 国产替代空间广阔

在眼科中高端设备领域,眼科OCT设备、全飞秒激光设备、眼科手术显微镜、超乳玻切一体机、眼底相机(造影)、光学生物测量仪最受行业关注

眼科医疗器械包括用于诊断和治疗眼科疾病的眼科设备及相关仪器、辅助器械和植入物,可分为眼科耗材、眼科诊断设备及眼科治疗设备。其中,眼科设备,特别是技术含量更高的眼科中高端设备的使用量和需求量正在持续增加。

中高端眼科设备行业目前市场情况如何?有哪些新趋势?动脉网、蛋壳研究院对此进行了广泛调研,并撰写出相关报告。报告显示,在眼科中高端设备领域,眼科OCT设备、全飞秒激光设备、眼科手术显微镜、超乳玻切一体机、眼底相机(造影)、光学生物测量仪最受行业关注。

眼科疾病患者人数多需求蓝海逐渐形成

在我国,眼科疾病患者人数规模十分庞大。据国家卫健委和国家统计局以往公布的数据测算,2022年,我国屈光不正患者超7亿人,约占全国人口总量的50%;干眼症患者近3.6亿人,占全国人口数量的近30%;白内障患者逾2.2亿人,且60~89岁人群白内障发病率高达80%。不仅如此,作为全球三大致盲病种之一,黄斑病变这一危害大且容易被忽视的中老年眼底病,尽管在总人群中的占比不高,但基于我国巨大的人口基数,目前患病人数也达到了近3000万。随着眼科疾病患病率的逐渐增长,治疗需求也将持续上涨。

此外,眼科诊疗需求覆盖了全年龄段人群,从儿童的近视到老年人的眼底疾病,贯穿了人的全生命周期。根据《中国卫生健康统计年鉴》,2021年我国眼科专科医院入院人次达237.4万,近10年复合年均增长率达15.35%,需求蓝海逐渐形成。

治疗渗透率较低市场增长空间大

在诊疗方面,我国眼科疾病诊断率及治疗率一直处于较低水平。这是因为,在需求端,由于眼科专科高度细分、专业性较强,消费者对眼科疾病的认知与重视程度有限;在供给端,我国眼科器械及药物尚处于早期发展阶段,且主要以进口产品为主,价格较为昂贵,普及率和普惠性还不够。

不仅如此,我国眼科疾病患者数量庞大,但眼科器械及药物的市场规模却并不大,渗透率较低。弗若斯特沙利文于2019年调研中美两国主要眼科疾病情况后发现,我国患有干眼症和葡萄膜炎的人数为美国的10多倍,患有过敏性结膜炎的人数高出美国2亿多人,患有白内障和近视的人数均较美国高出1亿多人。但眼科器械及药物的市场规模仅为美国的八分之一到五分之一,由此说明我国眼科器械及药物覆盖的广度和深度还不够。

值得注意的是,在我国人口老龄化和过度使用电子屏幕的趋势下,眼科患病人群还将持续增加。同时,随着居民健康意识的提升和更多创新器械、药物的出现,眼科治疗的渗透率有望进一步增长。

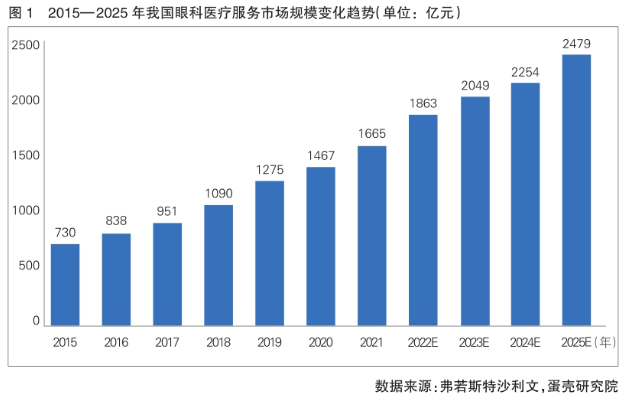

弗若斯特沙利文数据显示,2022年,我国眼科医疗服务市场规模约为1800亿元。从增速上看,由于2020年到2022年受新冠疫情影响,对后续眼科医疗服务市场的参考价值相对较小,因此报告以2015年到2019年的市场增速(复合年均增长率为15%)为基准,取10%复合增速计算,预计到2025年,眼科医疗服务市场规模将达到2479亿元,增长空间广阔(见图1)。

创新加速国产设备迎来转折点

创新加速国产设备迎来转折点

从全球范围来看,眼科器械市场高度集中。其中,爱尔康、博士伦、蔡司、强生、拓普康等巨头竞争优势明显,产品线布局完善,占据了绝大部分市场份额。据Eval uat e MedTech统计,到2024年,排名前10的眼科器械公司将占据整体市场份额的96.1%左右。

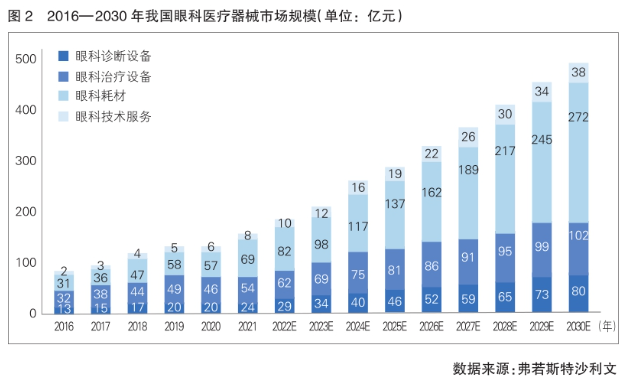

市场方面,据弗若斯特沙利文数据,2023年我国眼科医疗器械市场规模将超过200亿元(不包含隐形眼镜、角膜塑形镜等)。其中,眼科诊断及治疗类设备占比最大,达到50.3%;眼科耗材占比为44.5%;眼科技术服务占比为5.2%。预计到2025年,市场规模将达到283亿元;至2030年,市场规模接近500亿元(见图2)。

面对广阔市场,我国眼科器械创新企业加速技术与商业化突破,国产替代可期。其中,眼科OCT、全飞秒激光、眼科手术显微镜、超乳玻切一体机、眼底相机(造影)、光学生物测量仪六大类高端仪器设备最值得关注。

面对广阔市场,我国眼科器械创新企业加速技术与商业化突破,国产替代可期。其中,眼科OCT、全飞秒激光、眼科手术显微镜、超乳玻切一体机、眼底相机(造影)、光学生物测量仪六大类高端仪器设备最值得关注。

◆眼科OCT设备

OCT的全称是光学相干断层扫描成像技术,是眼科诊断领域的“金标准”。该技术可提供显现视网膜脉络膜病变的影像,以诊断如糖尿病视网膜病变、年龄相关性黄斑变性等各类眼科疾病。有关数据显示,2020年,我国眼科门诊量达1.3亿人次,其中65岁以上人群约1.25亿人次,每年需要OCT检查人次约4000万。

不过,我国眼科OCT领域长期被进口品牌垄断。2020年以前,蔡司、海德堡、Optovue、拓普康等进口品牌占据了90%以上的市场份额,其中以蔡司和海德堡最多,国产化率极低,国产替代空间巨大。

近年来,我国一批创新企业相继成立并入局,给国产眼科OCT市场带来巨大机会。如比格威医疗、莫廷医疗、视微影像、唯仁医疗、执鼎医疗等企业的OCT产品已拿到注册证,进入商业化阶段。

伴随国内眼科OCT产品需求的快速增长,眼科OCT市场销售规模将不断扩容。蛋壳研究院基于新思界产业研究中心披露的数据,并通过对国家招采网和各省级招采网的公开数据进行统计和计算后,得出我国眼科OCT市场销售规模及增长趋势预测。

需要注意的是,2020年到2022年,受新冠疫情影响,行业放量速度放缓,近年的需求将在2023年得到释放。据不完全统计,2023年一季度,眼科OCT产品中标挂网数量同比增加40%,基本恢复到疫情前(2019年)水平。按此推算,2023年眼科OCT产品销售额将达到11亿元以上,基本恢复至2019年的水平。

报告指出,2022年在公立医院挂网(国家招采网和各省级招采网)中,OCT设备共中标485台,其中国产品牌209台、进口品牌258台,其余18台未溯源。在可溯源的467台眼科OCT产品中,国产占比达到了45%,已经趋近一半,国产替代趋势明显。

未来,眼科OCT市场规模由存量替换及新增购买两部分组成。结合存量替换与增量市场,经测算,至2028年,我国每年眼科OCT设备销量将达到2000~2400台,每年终端销售额将达到20亿~24亿元。

◆全飞秒激光设备

全飞秒激光是国际上先进的角膜屈光手术方式之一。全飞秒激光手术不需要制作角膜瓣,而是先后两次对角膜的基质层进行不同深度的激光爆破,形成一个基质透镜,再通过一个3~4毫米的微切口将透镜取出。

激光屈光手术经历三次技术迭代,是目前近视治疗的主流方式。近视手术治疗按手术部位可分为角膜屈光手术、眼内屈光手术和巩膜屈光手术,目前角膜屈光术通常为激光类手术,主要包括飞秒激光联合准分子激光手术(半飞秒)、准分子激光手术(全激光准分子)及全飞秒激光小切口角膜基质透镜取出术(全飞秒)等。

蛋壳研究院选择上述技术中目前市场规模最大的全飞秒激光屈光手术技术进行调研。经统计,2021年、2022年,浙江和广东挂网招标销售的全飞秒激光设备分别售出7台、12台,单台售价普遍在800万~1200万元,总中标售价分别为0.8亿元、1.1亿元,皆为进口品牌。考虑到飞秒激光设备在民营医院的销售占比要高于其他几类设备,报告进一步参考了在该领域占绝对优势的蔡司公布的数据作为补充。

根据蔡司公布的数据,2018年5月,国内全飞秒VisuMax装机突破300台;2022年12月,国内全飞秒VisuMax装机突破800台。也就是说,该市场平均每年以110台左右的增速扩张。按每年110台的设备销量及50万台手术的耗材销量计算,蔡司每年全飞秒设备及耗材销售规模增长约36亿元。

综合以上数据测算,所有飞秒激光设备及耗材每年的市场销售规模约为50亿~55亿元。

◆眼科手术显微镜

眼科手术显微镜主要用于眼科手术中放大观察视野及照明,是眼科最重要的平台式大型手术设备。

由于几乎所有眼科手术均需要在眼科手术显微镜下进行,眼科手术显微镜也被誉为眼科医疗设备领域的“航空母舰”,单台价格从数十万至数百万元不等。眼科手术显微镜市场在过去数十年里一直被蔡司、徕卡等德国光学制造巨头垄断。

国产眼科手术显微镜产品与上述进口产品的竞争能力差距较大,经公立医院中标数据调研,该领域国产产品的市占率几乎可以忽略不计。

报告指出,2021年、2022年在公立医院挂网(浙江省和广东省招采网)的眼科手术显微镜设备中,浙江、广东分别售出38台、52台,总中标售价分别约为0.6亿元、0.8亿元,同比增长超25%。按两省销售额及所占全国比重估算,并考虑到非公开招标所占比例,到2028年,我国眼科手术显微镜的年市场销售规模将达到35亿元。

◆超乳玻切一体机

作为眼科超声治疗设备,超乳玻切一体机主要由超声附件、玻切附件、注吸附件、主机、照明附件、注压附件等部分组成,是白内障及玻璃体视网膜手术的重要工具。随着玻切手术量增加,超乳玻切一体机市场需求随之释放。

超乳玻切一体机技术壁垒较高,全球供应商以欧美企业为主,包括爱尔康、歌德、博士伦等企业。

为满足国内庞大的市场需求,近年来,各级医疗机构加大了对超乳玻切一体机的采购力度。目前我国超乳玻切一体机市场需求依赖进口产品,暂无国产设备上市。近年来,我国企业也在不断加快超乳玻切一体机研究。

报告指出,2021年、2022年在公立医院挂网(浙江省和广东省招采网)的超乳玻切一体机设备中,浙江、广东分别售出27台、64台,总中标售价分别约为2500万元、5800万元。

而玻切手术的耗材需求基本与其手术量相同,约20万到30万套一年。据此估算,2022年我国超乳玻切一体机设备及耗材的销售规模约为11亿元。按两省销售额及所占全国比重估算,并考虑到非公开招标所占比例,到2028年,该产品年市场销售规模将达到20亿元。

◆超广角眼底相机及造影设备

眼底相机是最早用来进行眼底疾病评估和检测的临床设备,从最开始的标准后极部30°~50°眼底照,到后来的标准7视野眼底彩色照相的拼接图像,再到后来的广角眼底成像、超广角眼底成像,其可拍摄范围越来越广,对病灶的观察范围也越来越大。

过去数十年,眼底相机一直是眼科诊断/筛查的重要工具。技术壁垒较低的普通眼底彩照时代已经逐渐远去,超广角眼底成像+造影成为现在和未来的主流趋势。

商用超广角相机领域由英国欧堡首创,尼德克、蔡司等厂商陆续跟进。国内也有微清医疗推出了自主研发的超广角相机产品,因具有良好的性能水准和更具竞争优势的价格,于2021年起实现了销售额的高速增长,取得了不俗的市场销售业绩。

报告指出,2021年、2022年在公立医院挂网﹙浙江省和广东省招采网﹚的超广角眼底相机及造影设备中,浙江、广东分别售出20台、40台,总中标售价分别约为3000万元、5500万元。

超广角眼底相机将逐步取代普通眼底彩照。因此,未来高性价比的眼底相机产品将拥有更加广阔的下沉市场空间。按两省销售额及所占全国比重估算,并考虑到非公开招标所占比例,到2028年,我国超广角眼底相机市场总容量将达到18亿元左右,实现对普通眼底彩照产品的全面替代。

◆光学生物测量仪

光学生物测量仪是一种用于临床医学领域的仪器,主要用于眼轴长度、角膜曲率、人工晶体度数等的测量,在近视防控及屈光白内障疾病领域有广泛应用。

高端光学生物测量仪此前一直被蔡司Master系列、Tomey OA2000系列等进口品牌垄断。

报告指出,2021年、2022年在公立医院挂网(浙江省和广东省招采网)的光学生物测量仪中,浙江、广东分别售出46台、72台,总中标售价分别约为2800万元、3600万元,增幅28%,具有较好的成长性。

在近视防控领域,光学生物测量仪的下沉市场空间更为广阔,不过该领域技术壁垒和竞争门槛相对较低,国产厂商之间价格竞争较为激烈。据不完全统计,在近视防控领域,每年售出超过1000台光学生物测量仪产品,且增长速度非常快,未来有望达到万台一年量级。

来源:中国医药报

【文章内容与信息来源于互联网或转载,我公司不对本文所包含内容的准确性、可靠性或者完整性提供任何明示或暗示的保证,不对本文观点负责。如转载内容涉及版权等问题,请立即与我们联系,我们将迅速采取适当措施,以保障双方权益,谢谢。】

注:文章配图为网络转载图片,侵权即删!